Невзирая на экономический спад, реселлеры ожидают прироста прибылей

В нынешнем году прогнозируется замедление темпов развития экономики. Но, похоже, реселлеров это не очень волнует. Почти три четверти компаний, принявших участие в опросе Outlook 2008 издательства Ziff Davis Enterprise, надеются в течение года добиться роста прибылей за счет привлечения новых клиентов, более четкого фокусирования на продаже и обслуживании решений и расширения сотрудничества с имеющимися заказчиками.

Вопреки неутешительным прогнозам многие реселлеры чувствуют себя защищенными от воздействия макроэкономических факторов, так как работают над диверсификацией своих предложений, усиливая акцент на продажах не просто “голых” продуктов, а также и сервисов. При этом их больше всего интересуют такие технологии, как безопасность, интеграция приложений и мобильные решения, поскольку именно они позволяют продвигать выгодные сервисы.

В целом результаты опроса показали, что ИТ-компании этого профиля стараются делать упор на услуги и специализацию, отмечает Боб Датковски, исполнительный директор дистрибьюторской компании Tech Data. Почувствовав, что этот подход обеспечивает некоторый уровень экономической безопасности, они, естественно, более оптимистично смотрят на свой бизнес. “Раз компании рассчитывают на рост прибылей, это хороший знак, показывающий, что они фокусируются на создании добавочной стоимости, а не занимаются игрой с ценами”, — говорит он.

В качестве примера сошлемся на Грега Старра, владельца фирмы IT Works, который хоть и опасается возможного перетекания эффектов ипотечного кризиса в другие отрасли, все-таки видит в нынешнем году неплохие перспективы. “Мы всё больше вовлекаемся в контракты на предоставление управляемых сервисов, обеспечивающих регулярные доходы, — констатирует он. — Чем больше их будет, тем прибыльнее станет наш бизнес. А наши отношения с клиентами переходят на следующую ступень вверх”.

Аналитик из GartnerТиффани Бова утверждает, что фокус на коэффициенте прибыли вместо доходов от реализации является хорошим знаком: “Если реселлеры начинают думать о прибыльности, это означает, что будет задействован более здоровый канал сбыта. Очень хорошо, что они отслеживают реальную прибыль, добавляемую к стоимости при продаже, поставках, поддержке и других видах обслуживания, не ограничиваясь простой разницей закупочных и продажных цен”.

Дайана Кракора, президент и исполнительный директор аналитической компании Amazon Consulting, вообще считает VAR-канал “оптимистическим звеном отрасли”. По ее мнению, “оптимизм реселлеров подпитывает и хороший настрой производителей. У всех складываются неплохие ожидания, так как производители уделяют все больше внимания инвестициям в партнеров и партнерским стратегиям”.

Сохраняя прибыльность

62% из 393 участников опроса Outlook 2008 сообщили, указав при этом на конкретные факторы своей стратегии, что по сравнению с 2007 г. уровень прибылей их компаний вырастет, как они рассчитывают, не менее чем на 10%.

Привлечение новых клиентов отметили 54% опрошенных фирм, далее с заметным отрывом следуют факторы расширения продаж на базе решений (24%), увеличения продаж существующим клиентам (24%) и прибыли от новых или улучшаемых сервисов (21%). Управляемые сервисы упомянули 17%, так как этот вид деятельности еще довольно нов.

На важную роль привлечения новых клиентов ссылается Дэн Шваб, вице-президент по маркетингу D&H Distributing. Поскольку основная масса реселлеров фокусируется на покупателях из сферы малого и среднего бизнеса, они всегда находят клиентов в лице новых ресторанов, медицинских кабинетов, юридических фирм и компаний, занимающихся недвижимостью, говорит он.

По данным опроса, небольшие компании (до 99 рабочих мест) обеспечат 29% доходов, ожидаемых провайдерами решений, а средние компании, имеющие от 100 до 999 рабочих мест, — 23%. Для сравнения: крупные заказчики, согласно ожиданиям, принесут в среднем 22% прибылей; правительственные, образовательные и общественные организации — 15%; домашние пользователи — 11%. “Жизненным соком нашего бизнеса всегда были новые клиенты”, — считает Шваб.

С ним согласен Старр из IT Works: “В любом случае вам необходима постоянная стратегия привлечения новых покупателей”. По словам Старра, компания которого уделяет главное внимание сетям, телефонии и мобильной сфере, к ним приходит много новых клиентов от других провайдеров решений, рекомендующих IT Works по профилю ее специализации. “Мы очень заботимся о партнерстве”, — подчеркивает он.

Опрос Outlook 2008 также показал, что большинство провайдеров решений не делают акцент на сокращении затрат или увеличении наценок. В последние годы многие VAR-компании уже поработали над оптимизацией затрат, и данные опроса явно показывают, что реселлеры в основном удовлетворены своей структурой расходов. Только пятая часть респондентов намерена фокусироваться на повышении прибылей путем снижения издержек.

Вместе с тем 14% сообщили о намерении увеличивать прибыли за счет повышения наценок. Эта стратегия довольно рискованна, и не удивительно, что она не очень популярна. “Повышение расценок представляет собой всего лишь временную паллиативу для долгосрочной задачи увеличения прибыльности, — полагает Бова. — Если реселлер ищет возможность повысить наценки, это значит, что у него весь бизнес и вся прибыль по старинке вращаются исключительно вокруг цены”.

Как считает Бова, провайдерам решений следует вести бизнес умнее: “Реселлеру надо оптимизировать внутренние операции, уменьшить число своих поставщиков, что в свою очередь уменьшит затраты на поддержку и обучение, и начать сотрудничать с другими VAR”.

Фокус на маркетинг

Для успешного поиска и заключения контрактов с новыми клиентами, считает Бова, реселлер должен изменить свое поведение. “Чтобы приобрести новых заказчиков, — считает она, — ему надо заняться маркетингом. Он должен предоставлять больше информации о своих брендах и делать инвестиции в маркетинговый персонал”.

Даже компаниям, нанимающим людей на неполный рабочий день, необходимо разбираться в маркетинге и взаимоотношениях с производителями и дистрибьюторами. “Стратегия движет структурой, — уверена Бова. — Расширение круга клиентов, безусловно, верная цель, но для ее достижения VAR надо изменить свою внутреннюю структуру”.

Однако сегодня, как свидетельствуют данные опроса, только половина провайдеров решений ставят маркетинговые инициативы на ключевое место в своих бизнес-планах на 2008 г. Лишь 30% респондентов придают большое значение программам, финансируемым производителями, и, значит, большинство реселлеров не очень склонны на них полагаться. Дело в том, что они чаще ищут новых клиентов через сервисно-ориентированные подходы, что снижает роль продуктового маркетинга.

Однако — будь то “маркетинг” или что-то другое — в 2008 г. провайдеры решений предпочитают рассчитывать на всевозможные самостоятельные инициативы, а не надеяться на производителей. Так, 62% опрошенных ставят на одно из ключевых мест свои Web-сайты, 55% — стимулирование спроса, 52% — электронную почту и 50% — мероприятия по выявлению потенциальных покупателей.

По словам Кракоры, производителям важно не только самим продвигать маркетинговые инициативы, но и помогать провайдерам решений формировать и осуществлять собственные инициативы. “Маркетинг реселлеров зачастую бывает слабоват”, — говорит она. Однако производители уже начинают оказывать им более активную поддержку. Например, Cisco Systems предоставляет реальные ресурсы, помогающие проводить маркетинговые кампании.

Первым делом сервисы

Майк Новотны, президент и исполнительный директор InterTech Computer Products, рассчитывает получить 15—18% выручки и 20% чистой прибыли благодаря усилиям компании по расширению сервисного бизнеса, ныне составляющего 40% от общего объема продаж. “Реальный прирост нашей клиентской базы обусловлен инициативами по линии профессиональных услуг, и важной частью этого портфеля являются управляемые сервисы, — отмечает Новотны. — Они составляют примерно половину сервисных предложений компании”.

Однако перспективность этого рода услуг осознали не все VAR. В области сервисов многие реселлеры, как считает Бова, не инициативны, а скорее консервативны: “Начнут ли они поставлять реальные управляемые сервисы, например удаленный мониторинг или управление обновлениями ПО, не ограничиваясь традиционными контрактами на устранение неполадок, остается под вопросом”.

По словам Кракоры, участникам канала зачастую нелегко осваивать управляемые сервисы, так как это требует смены бизнес-модели и поддержки SLA (соглашений об уровне сервиса), а их клиенты не всегда готовы принять такую модель. “Управляемые сервисы дают реальную возможность увеличить прибыли, но 2008 г., вероятно, еще будет переходным”, — думает она.

По мнению Яна Кука, исполнительного директора провайдера решений Logicalis, реселлеру сложно найти правильное сочетание управляемых сервисов с их традиционной моделью бизнеса. Однако, добавляет Кук, сегодня в США самые низкие фонды зарплаты с 2004 г., и тут должны быть востребованы управляемые сервисы, так как привлечение сторонней компании к управлению ИТ-системами избавляет клиентов от найма работников. К тому же растет сложность ИТ-инфраструктур, и компании все больше хотят, чтобы кто-то вместо них присматривал за ИТ-хозяйством.

Помимо фокуса на сервисах некоторые провайдеры рассчитывают заиметь лишних клиентов в результате слияний и приобретений бизнеса. По данным Outlook 2008, шестая часть респондентов планирует купить в нынешнем году чей-то другой бизнес, и 62% из этого числа считают главной выгодой от таких покупок приход новых клиентов. Другими целями приобретений являются добавление новых продуктов и технических возможностей, расширение географического охвата и улучшение существующих сервисов. Logicalis — одна из компаний, публично заявивших о намерениях расти в этом году благодаря приобретениям.

Однако, говорит Кук, такой подход требует осмотрительности, ведь покупка фирм приносит новых клиентов только в случае, если у покупаемого игрока есть что предложить заказчикам. “При наличии реальных предложений не так уж важно, от кого они будут исходить. Покупки полезны, когда они привносят новые области знаний и новые навыки с соответствующим контингентом специалистов”.

А Кракора даже выделяет три главных основания для покупки другой компании. “Во-первых, таланты, во-вторых, методология или группы продуктов, в-третьих, база клиентуры”, — говорит она.

При этом реселлерам не стоит наивно верить, что им достанутся все клиенты купленной компании. Поглощения нередко являются поводом оглянуться по сторонам или попробовать изменить контракты. По словам Кракоры, клиентов часто волнуют перемены в управлении и нервируют изменения технологий, и это может подтолкнуть их к изучению других вариантов.

Кейт Блейк, президент Timpanogos Technologies, смотрит на проблемы стратегии приобретений с другой стороны: “Консолидация — устойчивая тенденция, но она не отнимает право на существование у небольших фирм, занимающихся инновациями. Укрупненная компания приобретает новых клиентов, и это реально повышает эффективность бизнеса, однако ей куда сложнее продвигать новое, чем маленькой фирме”.

По словам Блейка, его компания довольна своим статусом небольшого бизнеса по разработке ПО для сферы образования, у нее стабильный рост, и она является местом, где работники чувствуют свою ценность, что нечасто встретишь в более крупных организациях.

Получая кредиты

Хотя в последние месяцы появились опасения, что кризис ипотеки побудит кредитные организации ужесточить свою политику не только на рынке жилья, но и в других сферах, опрос Outlook 2008 показал, что многие провайдеры решений довольно уверены в возможностях кредитования.

32% респондентов сообщили, что кредиты стали доступнее, чем год назад, а 47% сочли их более доступными, чем три года назад. Глядя в перспективу, 44% высказали предположение, что в ближайший год доступ к кредитам улучшится, а 50% верят, что это произойдет в течение трех лет. Говоря об источниках кредитов, 52% назвали местные банки, 26% — национальные финансовые компании, 24% — производителей и 19% — дистрибьюторов.

По мнению Датковски, излишний оптимизм в области кредитования, возможно, связан с тем, что многие респонденты недооценивают потенциальное расползание ипотечного кризиса. “Это один из пунктов опроса, которые особо привлекли мое внимание”, — говорит он.

Tech Data, по его словам, будет продолжать кредитование своих провайдеров решений и не планирует давать задний ход. То же самое будет делать Ingram Micro, сообщил Кейт Бредли, президент этой компании — дистрибьютора по операциям в Северной Америке, и добавил, что у них есть специальные консультанты, которые тесно работают с провайдерами решений, оценивают их бизнес и анализируют движение денежных средств, чтобы принимать кредитные решения не только по формальным данным электронных таблиц. Доверяя этой информации, Ingram Micro не ожидает никаких перемен в объемах своих кредитов.

Тем не менее VAR все-таки ощущают перемены климата, сказал Блейк из Timpanogos Technologies: “По части кредитов все мы чувствуем некоторую напряженность. Если компания хочет расширяться, под это нужен капитал, а инвесторы сегодня нервничают. Мы думали про рынок ценных бумаг, который должен быть более открытым, но здесь всегда есть риск, и чтобы получить капитал или инвестиции, компании приходится доказывать, что у нее хорошая бизнес-репутация”.

Сдержанный оптимизм

Общий уровень оптимизма в отношении ситуации в каналах сбыта в 2008 г. примерно соответствует тому, что думает по этому поводу Бредли. Правда, руководители реселлерских компаний зачастую смотрят на мир через розовые очки, рассчитывая на возможности и валовые прибыли, связанные с доходами от новых сервисов. Однако Бредли предупреждает, что делать деньги в 2008 г. будет труднее, чем раньше, так как провайдеры решений стали больше ориентироваться на высокоприбыльные контракты с удлиненными циклами продаж.

Заказчики, тратившиеся в последние годы на обновление технологий, умерят свою активность, и реселлерам придется продвигать сервисы и решения, комбинирующие разные технологии. “А это, — подчеркивает Бредли, — иной процесс продаж и более длительные циклы”.

Тем не менее у реселлеров, заложивших хороший фундамент для высокоприбыльного бизнеса с солидной добавленной стоимостью, будут более радужные экономические перспективы. “Вам нужно воспользоваться всей той базой, которую вы создавали за последние пару лет”, — советует Бредли.

По мнению Шваба из D&H, экономическое здоровье реселлеров во многом зависит от предприятий малого и среднего бизнеса, которые, по-видимому, будут продолжать покупать технологии. “Невзирая на ослабление экономики, почва для определенного оптимизма все же имеется, особенно на рынке SMB”, — уверен он.

Вместе с тем реселлеры признают, что в среде клиентов начинают ощущаться признаки нежелания идти на капитальные затраты, и, значит, покупки многих продуктов могут откладываться. Например, Старр побуждает свой персонал заключать как можно больше контрактов сейчас, поскольку потом это будет уже труднее.

Однако после того как президент Буш недавно подписал закон, помогающий части владельцев недвижимости во избежание потери права ее выкупа рефинансировать кредиты по сниженным ставкам, Старр почувствовал некоторый оптимизм по поводу перспектив продаж. До этого он уже видел определенное влияние ипотечного кризиса на некоторых клиентов из финансового сектора.

Любопытно, что согласно опросу Outlook 2008 финансовые компании остаются одним из ключевых рынков для реселлеров: 31% респондентов охарактеризовал его как важную на сегодняшний день вертикаль, а в 2008 г. 59% рассчитывают на усиление, а не ослабление фокуса в финансовом секторе.

Но Кук из Logicalis все же считает, что бюджеты финансового рынка в этом году несколько сократятся. “По-прежнему будут ощущаться последствия кризиса кредитов, банки будут туже затягивать пояса, а все это уже начнет отражаться на производителях, — говорит он. — Однако на других вертикальных рынках не исключен рост”.

Исследование показало, что наибольший рост предполагается на рынке профессиональных услуг (врачи, юристы, архитекторы и т. п.), на котором в 2008 г. собираются усилить акцент 38% опрошенных, далее идут ИТ, телекоммуникации, электроника и компьютеры — 32%, госсектор — 31% и здравоохранение — 30%.

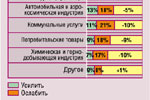

Опасения в связи с ипотечным кризисом, однако, отразились на планах продаж для строительного сектора, где 21% участников опроса имеет пониженные ожидания. Снижение ожиданий также касается секторов коммунальных услуг, розничных потребительских товаров, химической и горнодобывающей индустрии, туризма и развлечений.

По обобщенному мнению провайдеров решений, в 2008 г. положительные факторы перевесят отрицательные и ожидаемый прирост прибылей в среднем составит около 30%.