Согласно некоторым статистическим данным, в том числе — ФНС, в течение первого полугодия 2013 г. в России закрыли свой бизнес более полумиллиона индивидуальных предпринимателей и фермеров. Это негативное для российской экономики явление эксперты связывают с двукратным повышением с января 2013 г. размера страховых взносов. (Правда, не исключено, что ситуация вскоре изменится к лучшему — в связи с недавним подписанием Президентом РФ нового закона 237-ФЗ от 23.07.2013, изменяющего порядок расчета страховых взносов и снижающего их для отдельных категорий предпринимателей.)

Какова политика, такова и статистика: не удивительно, что многие крупные российские банки, наблюдая такие масштабы сокращения потенциальной клиентской базы, не проявляют особой заинтересованности к направлению обслуживания частных предпринимателей. Многие, но не все: Альфа-банк, например, видит на данном направлении большой потенциал для развития своего бизнеса. Кроме того, как объяснил соруководитель блока “Транзакционный бизнес” Альфа-банка Дмитрий Калмыков, банки вынуждены переориентировать свои услуги на ежедневные операции клиентов, поскольку их доходы по инвестиционным направлениям, на направлении кредитования — как юридических лиц, так и розничного — постоянно сокращаются.

Михаил Повалий, руководитель блока “Массовый бизнес” Альфа-банка, уверен в том, что через год-два мобильные платежи на банковском рынке станут “обычным делом”. Поэтому вполне логично выглядит то, что банк создал новое приложение для смартфонов “Альфа-Бизнес Мобайл”, ориентированное на частных предпринимателей и руководителей небольших компаний, которым ответственные финансовые решения часто приходится принимать на ходу — в буквальном смысле этого выражения. Таких клиентов, заметим в скобках, у банка довольно много — порядка 75 тыс., т. е. около 70% от общей клиентской базы юридических лиц (примерно 110 тыс.).

Функциональность и текущие ограничения мобильного банка

Как рассказал Вадим Белопольский, директор по развитию систем самообслуживания управления расчетного бизнеса блока “Транзакционный бизнес” Альфа-банка, пока данное решение существует только для смартфонов (полноценная версия для планшетов “на подходе”). “Альфа-Бизнес Мобайл” работает на платформах iOS и Android, и его можно скачать из AppStore и Google Play. По данным банка за три недели сентября, после того как приложение стало доступно, зарегистрировано порядка 5 тыс. загрузок.

Вадим Белопольский подчеркнул передовой характер разработки, поскольку, по его данным, даже американские банки пока не приступили к серьезному развитию направления мобильного банкинга. Так, лишь 2% крупных и средних американских банков предложили своим клиентам аналогичное мобильное приложение, у 10% процесс находится на стадии пилотного проекта, у 13% — в стадии разработки, у 60% — в стадии планирования ИТ-продукта, а 15% американских банкиров разрабатывать такое приложение даже не собираются.

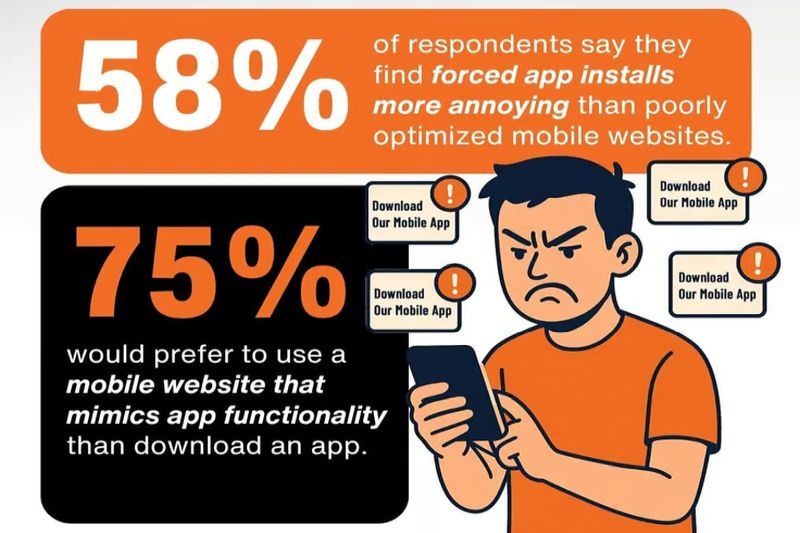

Мобильные решения, предлагаемые банками на российском рынке, г-гн Белопольский разделил на три класса: SMS-банк (подходит для решения простых задач вроде проверки состояния счета), мобильный Web-банк на базе браузера смартфона или планшета и, наконец, специальное нативное мобильное приложение — именно к этому классу относится решение Альфа-банка.

От специальных мобильных приложений клиенты ожидают простого интерфейса, высокого уровня безопасности, поддержки возможностей самого мобильного устройства (чтобы мобильный банк не конфликтовал с приложениями смартфона), а также высокой скорости проведения платежных транзакций. Мобильное решение от Альфа-банка — не единственное на рынке, констатировал г-н Белопольский, но большинство аналогов предлагают информационные услуги (просмотр остатка на счете, получение выписки на момент закрытия операционного дня и др.) и дальше не идут либо по соображениям безопасности, либо, как считает банки, по причине отсутствия потребности в подобных решениях со стороны клиентов.

Исторически мобильное решение Альфа-банка для смартфонов также начиналось с информационно-финансовых сервисов, признал представитель банка, т. е. с возможности получения клиентом актуального остатка на своем расчетном счете (в режиме онлайн, а не только на момент закрытия опердня), выписки с последними двадцатью транзакциями в диапазоне трех месяцев, карты с ближайшими банкоматами и отделениями и т. п. На новом этапе развития продукта, начиная с сентября текущего года, для скачивания доступна версия, с помощью которой можно выполнять платежи с рядом ограничений. В частности, пока можно совершать только рублевые платежи, при этом платеж не должен быть бюджетным и получателем платежа должен быть резидент РФ. Ограничение по валюте, пояснил г-н Белопольский, связано в первую очередь с актуальностью именно рублевых платежей для данного клиентского сегмента, но в перспективе планируется поддержка и валютных платежей.

Рублевый платеж выполняется по предварительно созданным и подписанным в системе шаблонам, в которых клиент каждый раз проставляет сумму платежа и его назначение. При этом шаблоны платежей клиент самостоятельно создает и подписывает в системе интернет-банка, после чего может ими пользоваться как в интернет-версии, так и при помощи мобильного приложения на смартфоне. Такая схема работы с шаблонами удобна на практике еще и потому, пояснил Вадим Белопольский, что далеко не всегда клиент находится в пути и пользуется мобильной версией системы “клиент — банк”. Находясь дома или в офисе, он предпочитает отправлять платежи при помощи интернет-банка со стационарного компьютера.

Особенностью решения является то, что в случае, если клиент владеет несколькими компаниями, ему не требуется отдельного логина и пароля для каждой из них — все расчетные счета он может видеть в одном, общем интерфейсе своего мобильного приложения, отметил Вадим Белопольский.

Безопасность мобильного банка

В настоящее время в решении “Альфа-Бизнес Мобайл” реализована стандартная двухфакторная аутентификация, пояснил Вадим Белопольский, когда вход в систему посредством логина и пароля дополняется SMS-авторизацией при подписании шаблонов платежей. В дополнение к этому в целях обеспечения большей безопасности мобильных платежей в банке внедрена система фрод-мониторинга, которая отслеживает транзакции во всех дистанционных каналах по различным параметрам.

Недостатком действующей системы безопасности, признал представитель Альфа-банка, является отсутствие обеспечения целостности передаваемого сообщения, но банк сознательно идет на этот риск, считая, что в нынешних рыночных условиях такая конфигурация мобильного банка обеспечивает разумный баланс между полезностью решения и его стоимостью. Вместе с тем в настоящее время специалистами банка обсуждается целесообразность использования в решении усиленной квалифицированной подписи — с тем, чтобы в перспективе иметь возможность предложить ее клиентам, считающим необходимой более высокую защищенность мобильных платежных транзакций, и тем самым снять определенные юридические риски, которые могут возникнуть у банка в случае конфликта.

По оценке Вадима Белопольского, с технологической точки зрения проблем с вероятным взломом мобильного приложения “Альфа-Бизнес Мобайл” на стороне банка практически не существует — по крайней мере в данный момент. Вопросы с защитой системы могут возникнуть на стороне клиента, потому что именно там имеются различные возможности, встречается разное отношение к проблемам обеспечения ИТ-безопасности. Если на стороне клиента работает собственная служба безопасности, есть система фрод-мониторинга, соблюдаются необходимые элементарные нормы по безопасному владению смартфоном — тогда безопасность решения высока, уверен представитель Альфа-банка, но часто этого нет, и в таком случае взлом системы на стороне клиента становится делом вполне вероятным.

Заметим, что вряд ли многие частные предприниматели имеют службу собственной безопасности и высокотехнологичную ИТ-защиту — такова специфика данного клиентского сегмента, не располагающего серьезными инструментами и вынужденно стремящегося минимизировать свои текущие расходы. Поэтому риски на рынке дистанционного обслуживания при помощи мобильного приложения, ориентированного на выполнение платежей индивидуальными предпринимателями, весьма велики. И пусть эти риски имеют более высокую вероятность возникновения на стороне клиента, а не банка, — существенного значения данное обстоятельство не имеет, ведь в случае массовых компрометаций мобильного решения виноватым в глазах клиента всё равно окажется банк, в связи с чем могут возникнуть серьезные репутационные риски, а насколько они экономически оправданы — еще вопрос. Нельзя не отметить и того, что представители Альфа-банка предвидят возникновение подобных проблем в будущем, поэтому в настоящее время обсуждают со страховыми компаниями возможность страхования рисков хищения денежных средств на стороне клиента.

Дополнительным — уже чисто организационным — способом повышения безопасности мобильного банкинга могли бы стать более жесткие лимиты по операциям (например, именно по этому пути пошел СДМ-банк, также предлагающий своим клиентам мобильное приложение с платежным функционалом), однако, по словам представителей Альфа-банка, лимитов по мобильным платежам (ни по количеству, ни по сумме) в настоящее время для мобильного банка не установлено. Это вполне объяснимый подход: бизнес-подразделения банка всегда и всюду заинтересованы в извлечении максимальной прибыли и абсолютно не заинтересованы в ограничении функциональности каких-либо продуктов по соображениям безопасности.