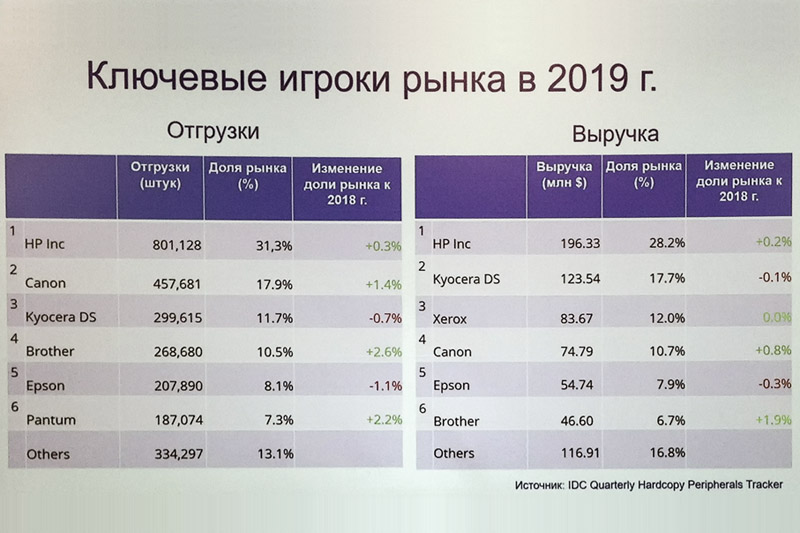

KYOCERA Document Solutions отметила первое десятилетие своей работы на российском рынке, проведя в Москве очередную, тоже десятую, конференцию для партнеров и заказчиков. Придя в нашу страну гораздо позже основных конкурентов на рынке устройств печати и сканирования, компания сегодня входит в тройку его лидеров. По данным IDC, представленным ее ведущим аналитиком в области печати Константином Макаренковым, в 2019 г. компания занимала здесь третье место по отгрузкам в штуках, уступая лишь HP Inc и Canon, и второе место по выручке вслед за лидером — HP Inc. Причину исполнительный директор представительства KYOCERA в России и СНГ Тарик Альхаурани видит, в частности, в приверженности чисто партнерской модели работы на местном рынке: в нашей стране эту деятельность ведут 6 дистрибьюторов, 120 дилеров и 80 сервис-партнеров.

Наблюдающийся во всем мире переход к безбумажным технологиям ставит вендоров устройств печати в сложное положение. Объемы печати всюду сокращаются (исключение Азиатско-Тихоокеанский регион за счет растущих экономик Китая и Индии). Последние пять лет уменьшается и инсталлированная база устройств со среднегодовым темпом от −1,4% в Италии до −5,6% в России. Как считают в IDC, причина в том, что спрос смещается с персональных принтеров на устройства коллективного пользования. В результате средняя стоимость покупаемых устройств с каждым годом повышается. С учетом этого обстоятельства не удивительно, что на российском рынке по объему выручки KYOCERA (123,5 млн. долл.), ориентирующаяся на корпоративный рынок, существенно опережает идущую на третьем месте Canon (74,8 млн. долл.), хотя последняя имеет значительно лучшие показатели в штучном выражении. Общий объем отечественного рынка печати в 2019 г. составил 696,8 млн. долл. (+7,7%) и 2,557 млн. шт. (-1%).

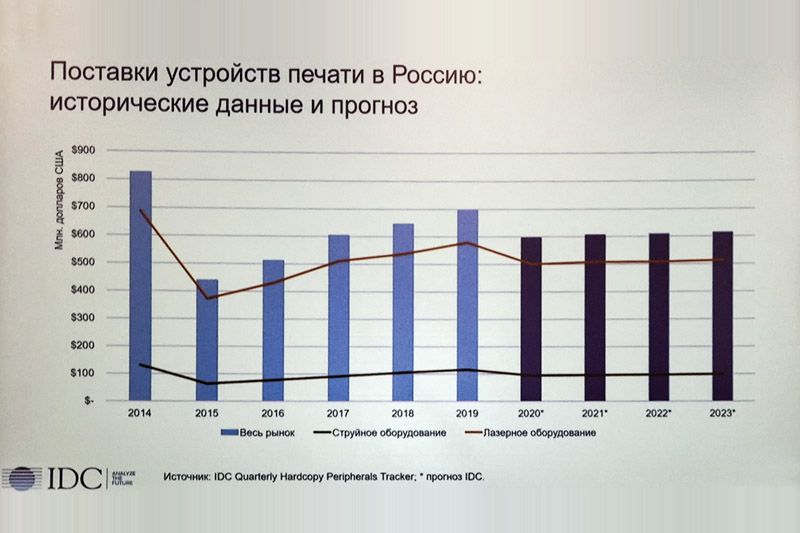

В России свою негативную роль сыграл еще и кризис 2014 г., сопровождавшийся резким изменением валютного курса. Если в 2014 г. объем поставок на наш рынок превысил 800 млн. долл., то уже в следующем году он снизился почти вдвое и постепенно восстанавливаясь достиг в 2019 г. 700 млн. долл. Тем не менее, согласно IDC, в последующие четыре года темпы роста будут нулевыми, а суммарный объем продаж даже снизится до уровня 600 млн. долл. В силу российской специфики детальная структура рынка может существенно варьироваться. Так, по мнению Константина Макаренкова, неожиданное снижение объемов продаж в первой половине 2019 г. объясняется массовыми закупками впрок дилеров в конце 2018 г. в преддверии объявленного предстоящего подъема ставки НДС. Довольно хаотично меняются поквартальные показатели поставщиков по отдельным типам оборудования, что объясняется существенным влиянием на рынок тендерных процедур по крупным проектам.

Тарик Альхаурани обратил внимание на то, что в последние годы данный сегмент рынка существенно трансформировался: компании переходят от продажи устройств к поставке комплексных решений, нацеленных на повышение эффективности и снижение затрат. Заказчики все чаще оценивают совокупную стоимость владения (TCO), учитывающую наряду с исходной стоимостью устройств затраты на администрирование, регламентные сервисные работы, ремонт и расходные материалы. Не секрет, что многие клиенты пытаются сэкономить, используя неоригинальные расходники, хотя, как уверены в KYOCERA, в терминах TCO подобная экономия может вылиться в дополнительные потери. Любопытно, что последние два года продажи оригинальных расходников KYOCERA в России устойчиво растут в отличие от основных конкурентов, у которых они стагнируют либо даже снижаются. Одно из возможных объяснений — наличие в линейке принтеров компании целого ряда устройств с непрерывной подачей чернил или картриджами с тонером, замена которых не затрагивает вполне еще работоспособные фотобарабаны и блоки проявки.

Еще одна тенденция, отмеченная Тариком Альхаурани, — переход к сервисной модели, в рамках которой клиент покупает не отдельные устройства, а комплексные услуги сканирования и печати, включающие аудит и контроль устройств, а также управление потоками запросов, распределение их по парку устройств (любых вендоров, а не только KYOCERA) и включение в те или иные бизнес-процессы. В реализации сервисной модели ведущую роль играет специализированное ПО, которое, как мне представляется, формирует своеобразную программно-определяемую среду печати. В данном случае — это KYOCERA Net Manager (KNM) — серверное приложение, представляющее собой виртуальный принтер, который перехватывает отправляемые на печать задания с любого подключённого к локальной сети компьютера (в том числе мобильного терминала) и перенаправляет их на оптимальное для данной задачи устройство печати в соответствии с заранее определённой политикой. KNM может быть развернуто и в публичном облаке, что позволяет, в частности, включать в управляемую среду печати географически распределенные офисы организации.

Как сообщил Константин Макаренков, объем российского рынка услуг печати и документооборота растет со среднегодовым темпом 6,7% (динамика, близкая к европейской) и вышел в 2019 г. на уровень 168 млн. долл., что составляет 24% всего рынка печати. Поскольку сюда входят и лизинговые поставки, и предоставление оборудования как услуги (оно не покупается заказчиком, а оплачивается только фактический объем печати), мы имеем дело с устойчивым ростом еще одного канала продаж.