*1

_____

*1 Окончание. Начало см. PC Week/RE, N 5/ 2006, с. 28.

ОБЗОРЫ

Финансовые показатели поставщиков cPDM

На рынке cPDM работает много компаний, предлагающих широкий диапазон решений и услуг. Эти фирмы можно разделить на три основные категории: поставщиков комплексных систем, системных интеграторов/ реселлеров и производителей специализированных приложений (рис. 2). К первой категории принадлежат игроки рынка cPDM, для которых характерно:

Рис. 2. Распределение рынка cPDM по отраслям (ПО, поддержка и услуги)

- создание единой основы для управления всей cPDM- и часто всей PLM-средой;

- технологическое и стратегическое лидерство на рынках cPDM и PLM.

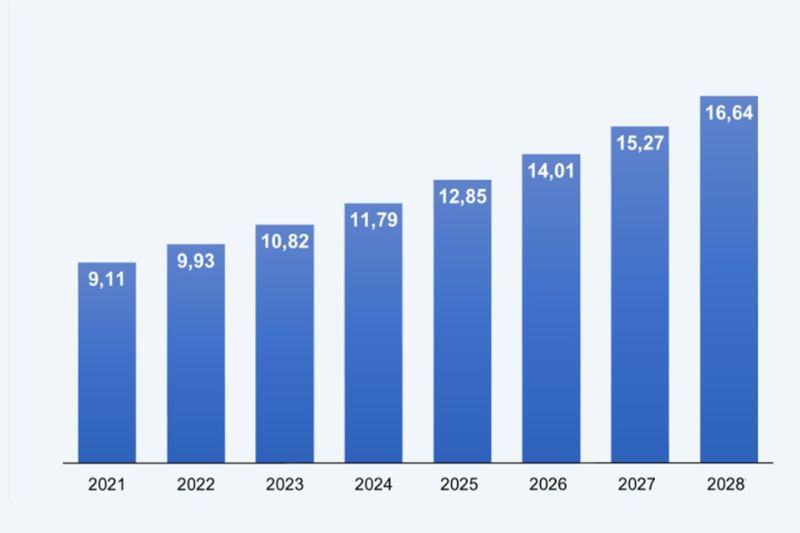

На рис. 3 и 4 представлены доходы и доли рынка cPDM шести ведущих игроков за последние три года (ПО и услуги). Заметим, что в эту группу входят все три поставщика тяжелых САПР (UGS, IBM+Dassault и PTC), а также компании MatrixOne, Agile и SAP. Следующие места в десятке чемпионов рынка cPDM занимают фирмы IFS, NEC, Fujitsu и Zuken, за исключением IFS, они в основном работают в Японии и получают значительно меньше дохода, чем лидеры. Поэтому сосредоточим внимание на группе лидеров.

Рис. 3. Доход ведущих поставщиков cPDM (ПО, поддержка и услуги)

Рис. 4. Доли рынка ведущих поставщиков cPDM (ПО, поддержка и услуги)

Все они распространяют продукты и услуги самостоятельно и через партнерские компании, которые неплохо на этом зарабатывают, иногда в совокупности даже больше своих вендоров (рис. 5). Суммарный оборот поставщика и партнеров позволяет оценить его влияние на рынок cPDM. Этот показатель вычисляется сложением прямого дохода поставщика с выручкой системных интеграторов, реселлеров и консультантов, получаемой от оказания услуг и реализации дополнительных приложений, связанных с технологиями данного вендора. Таким образом, воздействие поставщика на отрасль cPDM зависит не только от него самого, но и от партнеров. В этом плане весьма показателен пример компании MatrizOne, гораздо более влиятельной, чем может показаться, если рассмотреть лишь ее собственный оборот. Кроме того, доход партнеров учитывается и при определении доли поставщика на рынке.

Рис. 5. Присутствие ведущих поставщиков на рынке cPDM в 2004 г. (ПО, поддержка и услуги)

Следует отметить, что далеко не все игроки выпускают комплексные cPDM-пакеты. Некоторые предлагают системы, предназначенные для отдельных областей коллективной работы и управления инженерными данными. Например, компания OpenText поставляет программу управления контентом, которую можно использовать в составе комплексного cPDM-решения. В данной области действует ряд сервисных фирм, таких, как Accenture, которые вообще не выпускают ПО.

Хотя ведущие поставщики работают во всех основных отраслях, каждый из них сфокусирован на определенных направлениях. Например, UGS и IBM+ Dassault уделяют серьезное внимание крупным аэрокосмическим, оборонным и автомобильным предприятиям, а MatrixOne, PTC и Agile больше сосредоточены на партнерах этих предприятий. Продукты MatrixOne популярны и среди ИТ-компаний, а системы PTC - у производителей потребительских товаров.

SAP поставляет cPDM-средства вместе с ERP-модулями. И хотя ее продукты предназначены для любых отраслей, в большей степени они распространены среди предприятий непрерывного производства и в машиностроении.

В автомобильной, аэрокосмической и оборонной отраслях доминируют системы Teamcenter и ENOVIA компаний UGS и Dassault соответственно. Но эти продукты более распространены среди промышленных гигантов, а их партнеры применяют другие пакеты, в частности Central (MatrixOne), Links (PTC), Agile 5 (Agile). Но и у лидеров рынка cPDM есть что предложить менее крупным предприятиям. У Dassault это система Smarteam, а у UGS - Teamcenter Express. Гигантам и их партнерам нужны разные решения - первым требуется масштабируемая среда, обеспечивающая полное управление конфигурациями изделий и поддержку коллективной работы, вторым же - хотя им тоже важно поддерживать разные конфигурации и работать коллективно - нужно управлять закупками, выполнять оценку затрат и реагировать на поступление запросов на предложение.

В областях высоких технологий применяются примерно те же решения, что и среди партнеров автомобильных гигантов. А производителям медицинского оборудования необходимы средства проверки на соответствие требованиям регулирующих органов и создания отчетов. Примерно такие же запросы к cPDM-системам предъявляют и предприятия непрерывного производства, но им также нужно проверять соблюдение требований по защите окружающей среды. А у производителей упакованных товаров и пищевых продуктов главными побудительными мотивами внедрения cPDM является необходимость управлять спецификациями и этикетированием.

Если рассмотреть распределение рынка cPDM по регионам, то оказывается, что SAP и IBM с Dassault имеют более сильные позиции в Европе. Аналитики объясняют это тем, что SAP и Dassault - европейские компании, исторически тесно связанные с местными предприятиями. UGS, также по историческим причинам, имеет более прочное положение в США. А PTC зарабатывает примерно одинаково в разных регионах. MatrixOne получает основную долю прямого дохода в США, однако значительная часть партнерского бизнеса сосредоточена в Европе и Азии. Компания Agile недавно купила европейскую фирму Eigner и тем самым упрочила свои позиции в Европе.

Влияние поставщиков САПР на рынок Cpdm

Перед компаниями, выпускающими средства управления жизненным циклом изделий (PLM), сегодня стоит сложная задача по обеспечению тесных связей между САD и другими информационными системами предприятия. Производители тяжелых САПР (Dassault, UGS и PTC) уже повысили степень интеграции cPDM с САD и другими PLM-средствами, но только внутри своих собственных PLM-пакетов, не обеспечив такой же уровень взаимодействия со средствами разработки электронных компонентов и ПО. Однако этот пробел постарались заполнить другие игроки, уделившие больше внимания интеграции cPDM со средами, отличными от САD. Например, MatrixOne и Agile уже предлагают возможность тесного взаимодействия с системами проектирования электроники.

Предприятия требуют от cPDM-системы взаимодействия с различными САПР. Но поставщики тяжелых продуктов предпочитают, чтобы пользователи их САПР применяли также и их средства управления инженерными данными. Заказчики вынуждены это делать, так как иначе им будет сложно поддерживать работу с большими сборками. Все это затрудняет, но не исключает возможность интеграции САПР с независимыми cPDM-системами, так как, идя навстречу заказчикам, поставщики тяжелых САПР предоставляют API-интерфейсы для доступа к собственным системам.

Производители систем проектирования среднего класса тоже выпускают средства cPDM, тесно связанные с их собственными САПР. С помощью этих средств можно получить локальное решение для управления инженерными данными, в основном сосредоточенное на процессе проектирования. cPDM-системы среднего класса не содержат широкого набора функций, необходимого для создания среды масштаба целого предприятия. Наличие на предприятии таких локальных решений затрудняет реализацию всеохватывающей среды управления.

Поскольку разработать САD с нуля очень сложно и дорого, те поставщики, которые не имеют своих средств автоматизации проектирования, но хотят занять прочное положение в области PLM, должны либо обеспечить тесные связи с чужими САD, либо купить такую систему. По мнению аналитиков, из всех поставщиков САПР среднего класса только компания Autodesk имеет возможность перейти в “высшую лигу", так как она получает значительный доход от продажи ПО, в основном от AutoCAD. Тем не менее компания пока не сделала этого шага, хотя и выпустила средства управления инженерными данными для рабочих групп. Лидер среднего сегмента SolidWorks имеет мало шансов занять ведущее положение на рынке PLM, так как принадлежит фирме Dassault, которая вряд ли захочет создать конкурента своим продуктам CATIA и ENOVIA. То же самое можно сказать и о другом известном представителе среднего класса - компании Solid Edge, входящей в состав UGS.

Поставщики тяжелых САПР занимают львиную долю не только сегмента cPDM, но всего рынка PLM (см. PC Week/RE, N 35/2005, с. 40). Они оказывают огромное влияние на обе эти области, продолжая наращивать возможности своих продуктов, чтобы охватить все участки жизненного цикла изделия. Но поскольку системы лидеров уже сегодня обладают обширным набором функций, другим вендорам становится все сложнее конкурировать с ними на рынке PLM. Кроме того, в некоторых отраслях (например, автомобильной, аэрокосмической) “киты" занимают особое положение, так как имеют много постоянных заказчиков, а следовательно, обладают уникальными знаниями и опытом, необходимыми для удовлетворения потребностей клиентов.

Однако сейчас растет спрос на технологии cPDM, поддерживающие разные системы автоматизации проектирования механических и электронных изделий, а также программы инженерного анализа и средства разработки ПО. Это открывает неплохие перспективы перед независимыми производителями cPDM, но поставщики тяжелых САПР тоже действуют в этом направлении.

От управления данными к управлению жизненным циклом

Исторически технология cPDM возникла на базе тяжелых САПР. Поэтому тройка “тяжеловесов" играет ведущую роль в сегменте cPDM и на всем рынке PLM. Тем не менее значительную популярность завоевали системы управления инженерными данными многих других компаний.

Работая на рынке cPDM, поставщики должны удовлетворять специфические требования различных отраслей. Из-за этого многие из них выбирают определенную нишу и фокусируются на отдельных индустриальных направлениях.

В азиатском регионе спрос на cPDM увеличивается гораздо быстрее, чем в других географических областях. Это, несомненно, окажет влияние на развитие технологии cPDM, так как вендорам придется заняться удовлетворением особых требований местных предприятий.

Инвестиции в cPDM быстро растут и обеспечивают рост всего рынка PLM. Стараясь удовлетворить увеличивающийся спрос, поставщики тяжелых САПР уделяют большое внимание созданию надежных средств управления инженерными данными, а остальные игроки - тесной интеграции со средствами разработки разных типов.

Такая ситуация на руку промышленным предприятиям, которые могут использовать преимущества постоянно совершенствующихся продуктов. В результате организация коллективной работы , охватывающей партнеров, подрядчиков и заказчиков, превратилась из мечты в реальность. Благодаря этому стало проще реализовать концепцию PLM, что имеет огромное значение для любой промышленной компании, желающей сохранить конкурентоспособность. Ведь с помощью PLM предприятия могут без излишних затрат быстро выпускать высококачественную продукцию и внедрять инновации, чтобы выделиться на фоне конкурентов. По мнению аналитиков, те компании, которые воспользуются нынешней ситуацией и вложат средства в PLM, имеют все шансы добиться успеха в ближайшие годы.

cPDM по-русски

В нашей стране также развивается спрос на средства управления инженерными данными и коллективной работы. Но при этом, с одной стороны, проявляются такие же тенденции, что и во всем мире, а с другой - национальные особенности.

Разговоры о построении на предприятии единого информационного пространства у нас идут уже давно. Такая среда сулит немалые выгоды. Ведь с ее помощью различные подразделения получат доступ к достоверной информации о продукции и производственных процессах, на основе которой можно рассчитывать экономические показатели деятельности, строить систему планирования и прогнозирования, управлять оперативной деятельностью производственных подразделений предприятия. Основу такого единого пространства составляют PDM-системы*1.

_____

*1 В нашей стране термин cPDM не получил широкого распространения. У нас обычно используют традиционную аббревиатуру PDM (Product Data Management, управление инженерными данными).

Переход от разговоров к реальным проектам начался примерно два-три года назад. В связи с этим вырос спрос на PDM. По мнению Дмитрия Оснача, маркетингового аналитика компании АСКОН, это обусловлено следующими причинами:

- благоприятная экономическая ситуация, складывающаяся во многих отраслях отечественной промышленности;

- постепенное осознание значения информационных технологий для повышения эффективности основного производства предприятий;

- возрастание роли самой PDM-системы в ИТ-инфраструктуре предприятия: она находится на стыке разнородных ИТ-решений, обрабатывая данные, поступающие от многих подразделений предприятия;

- рост компетенции специалистов фирм - поставщиков ИТ-решений и сотрудников компаний-заказчиков.

На распространение PDM также влияет популярность ERP-систем. Как объяснил Александр Тимошин, генеральный директор компании Appius, рост конкуренции вынуждает производственные предприятия внедрять систему менеджмента качества, чтобы отвечать международным стандартам и обеспечить себе выход на мировой рынок. А это влечет за собой развертывание системы PDM. При этом все чаще предприятия предпочитают внедрять ее вместе с ERP. Дело в том, что разработка продукта связана с большим количеством вариантов конструктивного и технологического исполнения изделий. Поэтому возникает проблема: что делать с постоянно растущим объемом информации? Решить эту проблему позволяет технология PDM, которая дает возможность предприятию уменьшать сроки и стоимость выполнения заказа, а также является аккумулятором и поставщиком информации в ERP для анализа экономических параметров.

Не следует забывать и о таком преимуществе PDM, как повышение эффективности работы путем внедрения единых механизмов управления и хранения информации. По словам Артема Аведьяна, директора по маркетингу компании SolidWorks Russia, главное преимущество такого подхода - возможность параллельной работы над проектом, сокращение временны/х затрат, сквозной контроль над ходом проектирования.

К сожалению, развитие рынка PDM в нашей стране тормозится рядом факторов, наиболее очевидные из которых - отсутствие у предприятий денег, вычислительной техники и квалифицированных кадров. Однако Дмитрий Оснач считает самым главным тормозом недостаток у ведущих сотрудников четкого представления о целях внедрения PDM и места информационных технологий в общей стратегии развития компании. Если такое видение появится, то будут решены и все остальные проблемы, уверен он. С ним согласен Александр Тимошин, подчеркнувший, что основное препятствие - сомнения в целесообразности реализации проекта комплексной автоматизации из-за неуверенности в возможности получения конечного результата в короткие сроки. Дело в том, что предприятия боятся перемен в связи с существованием мифа о том, что переход на PDM - очень долгий и сложный процесс. Но сейчас появились практически коробочные решения с готовой методикой внедрения, позволяющие быстро получить отдачу.

В последнее время наметились некоторые сдвиги в структуре спроса, о которых рассказал г-н Тимошин: “Если раньше двигателем внедрения PDM-систем были конструкторские подразделения, зачастую использующие их только для организации электронного архива конструкторской документации, то сейчас все чаще требование внедрить PDM исходит от финансово-экономических и производственных служб. Им нужна достоверная и актуальная информация о продукции в виде технологической схемы изделия, причем желательно уже в момент получения заказа. Поэтому в настоящее время развитие функциональности PDM-систем идет в сторону поддержки производственных операций".

Что касается отраслей, то, по общему мнению, наиболее перспективными являются приборостроение и машиностроение. Кроме того, интерес к PDM проявляют проектно-строительные организации гражданского и промышленного профиля, а также проектно-конструкторские подразделения металлургических комбинатов, химических заводов, предприятий нефтегазового комплекса. Относительно масштабов компаний-заказчиков мнения разошлись. Александр Тимошин отметил, что PDM внедряют преимущественно средние предприятия, переходящие на позаказное производство и реализующие системы менеджмента качества, а Дмитрий Оснач сообщил, что какую-то закономерность обнаружить трудно, так как PDM-системы сейчас выбирают самые разные организации - от промышленных гигантов до довольно небольших компаний.

Несмотря на все проблемы, перспективы у отечественного рынка неплохие. Такого мнения придерживаются все участники данного обзора и прогнозируют рост спроса на PDM в России. Например, по оценке SolidWorks, этот рынок будет расти примерно на 10% в год.