Примерно год назад рынок мобильного контента в нашей стране дал первый сбой — темпы его роста замедлились. Правда, после этого ничто не предвещало беды — за счет новых сервисов и более массированной рекламы объемы удалось поднять до прежнего уровня и даже выше. Но, по данным многих аналитиков, кризис может повториться — для контент-провайдеров и операторов связи настало время перейти от стратегии “выкачивания” денег из пользователей к стратегии, ориентированной на снижение цен, создание более качественных моделей загрузки контента и привлечение ответственных рекламодателей.

В ожидании перемен

Российский рынок контента, после легкого спада, который ожидал его год назад, медленно, но верно растет. Общий объем продаж по итогам 2005 г. составил порядка 340 млн. долл., что означает 20%-ный рост по сравнению с предыдущими 12 месяцами. В 2006-м, учитывая рост объема потребления дополнительных услуг пользователями мобильной связи , прирост может оказаться несколько больше — и этому есть несколько причин. Основное отличие отечественного рынка контента от западного — более скромный предельный параметр индекса инноваций. Если в сетях Западной Европы это порядка 30% от ARPU (операционный показатель, среднемесячный доход в пересчете на одного абонента), то в России это максимум -20%. Причем профиль потребления очень разнится — в нашей стране дополнительными сервисами в основном увлекаются молодые люди в возрасте 16-25 лет из крупных городов-миллионников, в сельской местности доминирующим остается голосовое общение и редкая отправка SMS'ок. Средний ARPU у российских операторов связи к концу 2006 г. составит 5 долл. (оценка экспертов KPMG), из которых порядка одного он будет тратить на дополнительные услуги. Учитывая, что 30-40% пользователей из 80-90 млн. владельцев сотовых телефонов (число меньше sim-карт, поскольку пересечение между базами сотовых операторов составляет до 20% абонентов) готовы потреблять всевозможные сервисы контент-провайдеров, возможность для роста еще есть — от 340 млн. долл. за контент-услуги в 2005-м до 480-500 млн. долл. в 2007 г.

Как отмечает Борис Львов, партнер отдела бизнес-консультирования консалтингового агентства KPMG, одним из основных отличий телекоммуникационного рынка России от рынка Западной Европы является уровень культуры пользования мобильной связью, а следовательно, и объем средств, которые готов платить российский абонент за дополнительные услуги. В сетях крупных европейских операторов стоимость дополнительных услуг, оплачиваемых абонентом, составляет порядка 20-30% от ARPU. В России же значение данного показателя не превышает 20%. Данную ситуацию можно объяснить рядом факторов, основным из них является конечно же низкое экономическое развитие регионов, а также невысокие доходы именно той прослойки населения, которая увлекается дополнительными сервисами.

Наибольшим спросом на рынке мобильного контента по-прежнему пользуются логотипы и мелодии. Как отмечает консультант аналитического агентства J`son and Partners Полина Масленникова, на их долю, по итогам прошлого года, приходится 31% от доходов всего рынка контента. Причем акцент смещается в сторону анимационных картинок и mp3-мелодий - результат роста производительности мобильных терминалов. Но, не смотря на это, в доле рынка этот сегмент демонстрирует спад — потеря 9% за три последних квартала года все-таки значима, приоритеты аудитории явным образом смещаются, за 2006 г. объем этого сегмента может сократиться до четверти всего рынка.

Один из быстро растущих сегментов — мобильные Java-игры, они занимают 18%. Несмотря на то что это динамично развивающееся направление (43% роста за II-IV кварталы 2005 г.), все-таки наблюдается дефицит отечественных или, как минимум, переведенных на русский язык игр. Почему-то все без исключения контент-провайдеры считают, что потребители спокойно воспринимают инструкции и титры на иностранном языке. Замыкают первую тройку всевозможные TV-проекты (викторины, розыгрыши, тесты знаний), на долю которых приходится 17% рынка — незначительный рост (1% в год) объясняется легким скепсисом центральных каналов к подобным сервисам. Только СТС и ТНТ в федеральном масштабе двигают свои SMS-сервисы, а также wap-чаты с трансляцией в прямом эфире, остальные считают это не очень привлекательным рынком. НТВ лишь совсем недавно стал предоставлять свой новостной сервис для абонентов, звонящих на короткий голосовой номер.

Незначительной является доля таких интересных сервисов, как, к примеру, служба знакомств. Провайдеры не уделяют ей должного внимания, хотя в Рунете, где количество пользователей не так велико, как в сотовых сетях, единая служба знакомств от Mamba уже насчитывает более 2 млн. пользователей, многие из которых платят деньги за размещение анкет с помощью сотовых телефонов.

Развитие услуг мобильного маркетинга, одного из очень популярных сегментов рынка, хоть и показывает потрясающий рост в 280% (оценка J`son and Partners), но занимает пока всего 6% в доходах контент-провайдеров. Порядка трети рынка приходится на промо-акции, второе место занимает интерактивная поддержка смежных каналов коммуникации (чаще всего телевидения и печатных СМИ), третье место — более тонкая реклама “внутри” сервисов (к примеру, рекламные игры). Основными игроками на этом рынке являются Sibius (16 проектов), а также PlasticMedia и I-Free (по 15 проектов), можно отметить EMG и Brandmobile (по 13 проектов). Чаще всего рекламируют пиво и слабоалкогольные напитки (из-за запрета на рекламу во многих печатных СМИ и по телевидению), а также мобильные телефоны (близость к целевой аудитории). Хотя, по данным консалтингового агентства KPMG, этот сегмент рынка недооценен — на сегодняшний день уже существуют апробированные модели взаимодействия рекламодателя, оператора и конечного абонента. Например, предоставляя часть своей сетевой инфраструктуры и эфирного времени, оператор получает доход с рекламодателя. Для этого используются различные методы. Так, поднимая трубку в таксофоне, абонент выслушивает 5-10-секундную рекламу, а взамен получает несколько бесплатных минут от оператора для местных звонков. В данном виде рекламы заинтересованы все производители товаров массового потребления. Но в России такой тип операционной модели практически не развит, хотя операторы уже давно об этом задумываются — у МГТС есть несколько пилотных проектов подобного рода. На сегодняшний день, учитывая потенциал российского рынка, эксперты KPMG оценивают возможный оборот только от предоставления данного типа услуг в 480-500 млн. долл.

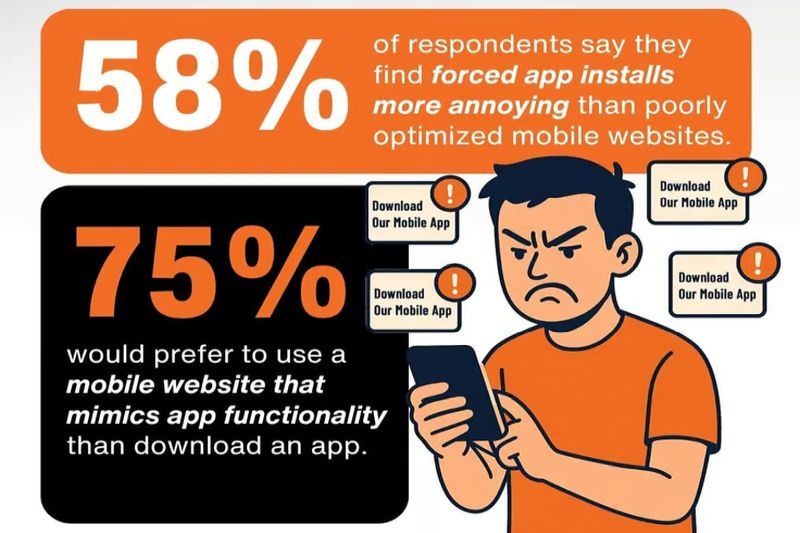

В 2006 г. ожидаются определенные изменения среди игроков рынка. Во-первых, почти полностью прекратиться приток новых компаний из-за увеличения стоимости выхода на рынок мобильного контента (в основном за счет затрат на приобретение базы медиа-элементов и увеличение количества необходимых рекламных площадей). Во-вторых, негативно и болезненно будет сказываться отсутствие независимых контент-агрегаторов — схемы работы с владельцами 1-2 сервисов, за которыми будущее, по-прежнему недооценены. В-третьих, намечается и изменение позиций лидеров рынка, здесь сказывается как специализация ряда контент-провайдеров на отдельных сегментах рынка (“Юник”, SMS Media Solutions и т. д.), так и отсутствие четкой стратегии развития у ключевых игроков рынка. Сейчас количество контент-провайдеров и агрегаторов составляет три - четыре сотни, но только 10-15 из них достигают значимых объемов, позволяющих им в общей сложности контролировать свыше 60% рынка. И, наконец, в-четвертых, крупные компании ждет определенный кризис жанра — маркетинговым подразделениям в большинстве случаев не ясны новые направления движения, есть определенный застой с поступлением новых медиа-элементов (работать с небольшими поставщиками контента крупные игроки по-прежнему не желают), также в подвешенном состоянии остается вопрос о внедрении в России сетей 3G и соответствующего контента (видеоролики, трансляция видео, мобильные игры для новых терминалов и т. д.). Вместе с тем многие исследователи наблюдают явное ухудшение репутации контент-услуг среди абонентов сотовой связи — многочисленные ошибки запросов, излишняя рекламная активность операторов, умалчивание стоимости услуг и фактическая негарантированность получения медиа-элементов негативно влияют на уровень доверия потребителей.

Одновременно с этим в 2006 г. российский рынок мобильного контента будет переживать период “смотрин” — большинство компаний разовьют бурную деятельность (или ее имитацию) для увеличения своей привлекательности в связи с ожидаемой активностью иностранных инвесторов. Дело в том, что около половины провайдеров ТОР-10 достигло достаточной капитализации для продажи — можно ожидать серии сделок по смене владельцев. И завершающая тенденция — это стратегия расширения бизнеса ключевых игроков, главным образом за счет географии покрытия, причем направления развития будут в точности совпадать с направлениями экспансии их основных партнеров — сотовых операторов.

Вместе с тем не произойдет значимого снижения стоимости медиа-элементов. Дело в том, что операторы сотовой связи в ближайшее время не готовы к снижению своей доли отчислений от каждой картинки, мелодии, Java-игры и т.д. С одной стороны, 30-50%, которые они получают, многие игроки считают чрезмерными, с другой — цена на голосовой контент падает, 3G-лицензий в 2006 г. скорее всего не будет, и компании используют все возможности для увеличения доходности. По сути, операторы торгуют своими сетями для доставки мобильного контента и обладают монопольным положением для сбора денег с пользователей — за это они оставляют себе значимую часть конечной цены медиа-элементов. В будущем операторы вряд ли начнут покупать крупных контент-провайдеров (мировая тенденция — избавляться от всех непрофильных активов, даже от своих сетей по продаже сотовых терминалов), скорее будет закончен процесс формирования крупного пула игроков, которые смогут зарабатывать деньги даже при минимальной марже за счет роста оборотов. Но в выигрыше может оказаться компания, которая соберет множество владельцев интересных и пока нераспространенных сервисов на централизованный портал, предложив им услуги агрегации контента.. Это позволит вывести на рынок новые, уникальные сервисы и аккумулировать все это в единой точке доступа. Вполне возможно, с этой задачей смогут справиться MVNO-операторы.

Загрузки по ошибке

Наряду с эротическими картинками для взрослых и песенками про “бумер” значимые деньги отечественным контент-провайдерам приносят и ошибочные пользовательские запросы, когда медиа-элементы поставлять не надо, а деньги можно оставить себе. Недобросовестная реклама — одна из самых больших проблем современного рынка контента. К примеру, на телеэкране в течение 30 с. демонстрируется крупными буквами слоган “Купи игру для мобильного всего за $2 — пошли SMS со словом Igrushki на короткий номер хххх”. По сути — публичная оферта, цена вроде бы небольшая, абонент пробует. В итоге получается следующее — скажем, у него терминал черно-белый (таких у пользователей в России до половины от всех имеющихся), не поддерживает Java (две трети терминалов), услуга wap over gprs не подключена (80% случаев), поэтому в ответ на его SMS ему придет, конечно, wap-ссылка на заказанный медиа-элемент, но вот воспользоваться он ей не сможет.

Другой пласт ошибок — механические. Большинство запросов на медиа-элементы у нас воспринимаются как набор числовой комбинации (7-8 и даже 11 цифр) для отправки на четырехзначный “короткий” номер провайдера. Причем автоматическое определение типа сотового терминала пользователя (напомним, у всех разные размеры, к примеру, экрана) происходит в редких случаях — поэтому ошибка на 1, 2 или 3 цифры в коде приведет к тому, что пользователю придет картинка в таком формате, что на его дисплее она будет смотреться криво и косо (существует пять самых распространенных форматов). А поменять не получится — запрос считается выполненным. Аналогичная ситуация и с Java-играми — из-за разных операционных систем телефонов их надо приучать работать с терминалами различных производителей. При этом, конечно, службы помощи контент-провайдеров, если пользователь до них дозвонится, обычно переправят ему этот контент бесплатно и в нужном формате, но много ли абонентов знает координаты этих самых контент-провайдеров, коих в России несколько сотен?

Есть и более интересные способы “развода” — к примеру, на экране телевизора (обычно такие рекламные модули вставляют в телепередачи — чтобы абонент не мог изучить все условия в спокойной обстановке) появляется заставка — “Получи сотни мелодий и картинок всего за $4 — отправь SMS со словом Halavka на короткой номер хххх”. Абонент отправляет, однако после отсылки выясняются странные вещи — за $4, которые он уже заплатил, ему дают всего-навсего пароль на wap-сайт контент-провайдера, где он может выбрать, скажем, 5-6 мелодий или картинок из, ясное дело, “сотен медиаэлементов” — про ассортимент в рекламе все было правдой. Причем, эти $4 — это не плата за пароль, а стоимость ежемесячной подписки на “самые новейшие поступления в нашу коллекцию”, как красочно извещает реклама на wap-сайте. И за wap-трафик надо платить отдельно.

Есть и смежные проблемы, о которых стоит помнить. К примеру, не все телефоны корректно распознают SMS с текстом wap-ссылки, не все абоненты в состоянии самостоятельно настроить wap, само соединение (в случае с GPRS) часто бывает медленным и нестабильным — закачать заказанный медиаэлемент становится невозможным или происходит его двойное или тройное выкачивание за дополнительные деньги. При этом, как это не странно, до сих пор сохраняется ситуация, при которой тарифицируется факт запроса, а не факт получения услуги. То есть банальный сбой, потеря связи, плохой “ханд-овер” (переключение между базовыми станциями при движении)- и закачка оборвана, надо все начинать сначала с отдельной оплатой за трафик. В итоге стоимость закачки одного медиаэлемента для абонента может в итоге и удвоиться, и утроиться — многие не ожидают подобного обмана, а попавшись, закачкой контента в дальнейшем пренебрегают. Кроме того, нет разделения трафика на внутренний и внешний, как это принято за рубежом, где скачивание файла из локальной сети оператора обходится значительно дешевле файла из обычного Интернета или вовсе бесплатно, поэтому “у них” абонент платит за контент ровно столько, сколько видит в рекламном материале.

Оказание услуг по продаже контента в подавляющем большинстве случаев организуется по принципу публичной оферты, т. е. потребитель при заказе игры или логотипа заранее присоединяется к некоторому тщательно юридически выверенному документу, в котором, кстати, абсолютно не гарантируется доставка контента конечному пользователю. Обычно сервис-провайдеры кивают на операторов, операторы на сервис-провайдеров — дескать сотовые сети настолько глобальны и всеохватны, мало ли что там может случится. В итоге абонент оказывается абсолютно беззащитным: фактически, отдавая деньги, он покупает лишь вероятность (пусть даже и близкую к 98%) получения своего медиа-элемента.